[미디어펜=김태우 기자]금호그룹재간을 위해 총력을 기울이는 박삼구 금호아시아나그룹 회장의 행보에 관심이 집중되고 있다.

업계 최대 관심사인 금호타이어 매각 본입찰이 하루 앞으로 다가오며 박 회장이 어떤 결정을 내릴지가 알려지지 않았기 때문이다. 더욱이 신년사에서 금호그룹 재건을 언급한 만큼 확실한 의지를 보이고 있어 어떤 방식으로 완성해 낼지에 대한 관심이 높다.

| |

|

|

| ▲ 박삼구 금호아시아나그룹 회장/미디어펜 |

11일 재계에 따르면 박삼구 회장은 금호타이어 인수에 강한 의지를 드러내며 인수 자금을 마련하기 위해 분주하게 움직이고 있다.

금호아시아나그룹은 정해진 것이 아무것도 없다는 공식 입장을 내놓고 있으나 업계에서는 박 회장이 특수목적법인(SPC)을 설립해 자금을 조달하는 방안이 유력한 것으로 보고 있다.

금호아시아나그룹은 2009년 유동성 위기가 심화하자 금호산업과 금호타이어가 워크아웃을 신청했다. 이후 박 회장은 2015년 9월 금호산업 채권단이 보유한 경영권 지분을 7228억원에 사들여 회사를 되찾았다.

당시 금호산업과 함께 엮여있는 계열사들을 모두 가져오면서 그룹 재건 작업을 큰 틀에서 완료할 수 있었지만 금호타이어는 '마지막 숙제'로 남았다.

박 회장의 금호타이어 인수에 대한 의지는 확고하다.

그는 지난해 경영 방침을 내놓으면서 "금호타이어 인수는 순리대로 될 것"이라고 자신했다. 지난 2일 발표한 신년사에서는 "올해는 금호타이어 인수를 통해 그룹 재건을 마무리해야 하는 마지막 과제가 남아있다"고 언급하기도 했다.

금호타이어는 현재 산업은행 등 채권단이 42%의 지분을 가지고 있다. 시가로 6000억을 상회하며 경영권 프리미엄이 더해지면 매각 가격이 1조원 안팎에 이를 것으로 점쳐진다.

박 회장은 입찰에 참여하지 않은 제3자가 우선으로 매물을 사들일 수 있는 권리인 우선매수청구권을 개인 자격으로 보유하고 있다. 본입찰에서 정해진 매각가를 박 회장이 수용하면 입찰 과정에서 선정된 우선협상대상자에 앞서 인수할 수 있다.

| |

|

|

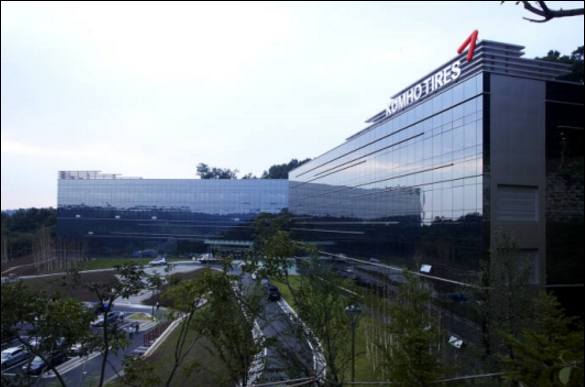

| ▲ 금호타이어는 현재 산업은행 등 채권단이 42%의 지분을 가지고 있다. 시가로 6000억을 상회하며 경영권 프리미엄이 더해지면 매각 가격이 1조원 안팎에 이를 것으로 점쳐진다./금호타이어 |

단 채권단과의 약정으로 계열사 자금을 이용할 수 없고, 이 권리를 제3자에게 양도할 수도 없다. 박 회장은 금호산업 인수 당시 1200억원의 자금을 투입했고 나머지 6000억여원을 차입과 자본유치로 조달해 현재 부채부담이 큰 상황이다.

이 때문에 100% 지분을 보유한 특수목적법인(SPC)을 세워 재무적투자자(FI)를 끌어모은 뒤 우선매수청구권을 행사할 것으로 업계는 관측하고 있다.

이렇게 조달한 자금은 박 회장이 개인 자격으로 마련한 돈에 해당해 채권단 약정에 위배되지 않는다.

자금 마련의 부담을 안은 박 회장으로서는 본입찰이 최대한 낮은 가격에 성사되는 게 가장 긍정적인 시나리오다. 산은이 인수 희망가격이 만족스럽지 않아 유찰시키고 박 회장과 직접 수의계약을 하게 되면 가격 협상을 새로 해야 해 일정이 다소 지연될 수 있다.

만일 산은이 매각 작업을 아예 무산시키고 구조조정을 통한 경영정상화 후에 다시 매각을 진행하기로 하면 박 회장은 그룹 재건의 꿈을 잠시 미뤄둬야 한다. 금호타이어 본입찰은 12일 오전 11시 마감하며 13일 우선협상대상자를 선정한다.

예비입찰 숏리스트(인수적격후보)에는 롱타이어와 더블스타, 지프로, 상하이 에어로스페이스 인더스트리 코퍼레이션(SAIC) 등 중국 4개 업체와 인도 아폴로타이어 등 총 5개사가 포함된 것으로 알려졌다.

[미디어펜=김태우 기자]

▶다른기사보기