동부건설 컨소시엄이 SM상선·케이스톤파트너스 컨소시엄을 제치고 한진중공업 인수전의 우선협상대상자로 선정됐다. 조선업 경험이 없는 동부건설이 한진중공업을 인수할 경우 영도조선소를 폐쇄하고 부동산 개발에만 집중할 것이라는 우려도 나오고 있다. 한진중공업의 재무현황과 동부건설이 한진중공업 인수전에 뛰어든 배경 등을 분석해본다.<편집자주>

[한진중공업 매각①]자산 매각 통한 차입금 상환 ‘한계 봉착’…기댈 곳은 해모로?

[미디어펜=이동은 기자]한진중공업의 새 주인으로 동부건설이 낙점됐다. 한진중공업은 2010년대 조선업 불황으로 유동성 위기를 겪자 부동산을 매각하며 차입금을 상환해왔다. 하지만 여전히 차입금이 1조원 가까이 남아있고, 특히 조선부문은 경쟁력이 악화되며 적자가 이어지고 있다. 기댈 곳은 건설부문 뿐이라는 분석이다.

| |

|

|

| ▲ 동부건설, 한진중공업 CI/사진=각사 제공 |

한진중공업은 조선업계 호황기에 약 2조원을 투입해 필리핀 현지법인 수빅조선소를 2009년 완공했다. 그러나 수빅조선소는 2008년 금융위기 이후 조선업 불황이 이어지면서 수주절벽을 버티지 못하고 2019년 초 필리핀 현지 법원에 회생절차를 신청했다. 수빅조선소의 부실 여파로 한진중공업은 자본잠식 상태에 빠졌다.

다행히 한진중공업은 산업은행 등 국내 채권단이 6870억원 규모의 채무를 출자전환하고 한진중공업홀딩스와 계열사 보유주식을 전량 무상감자하면서 자본잠식 상태를 탈출했다. 이후 한진중공업이 지난해 770억원의 영업이익을 기록하며 흑자전환에 성공하자 채권단은 올해 매각 절차에 들어갔다.

한진중공업의 차입금은 2016년말 2조원에서 올해 3분기말 9500억원으로 절반 넘게 줄었다. 그러나 남아있는 1조원의 차입금은 자체 역량으로 갚기에는 여전히 너무 많으며 단기차입금의 비중이 80%에 달해 매년 상환 압박에 시달리고 있다. 또 2016년 채권단과 경영 정상화 이행 약정을 맺은 이후 주로 부동산 등 자산 매각으로 차입금을 갚는 구조에서 벗어나는 것도 풀어야 할 숙제다.

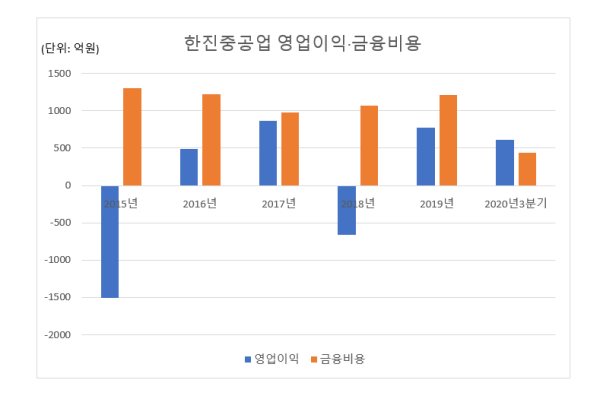

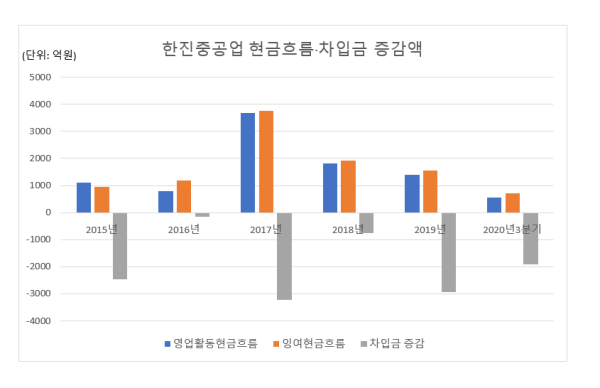

한진중공업은 2018년 660억원의 영업손실을 냈지만 이후 채권단의 관리 아래 2019년 흑자전환에 성공하고 올해 3분기까지도 615억원의 영업이익을 기록했다. 영업활동 현금흐름도 꾸준히 플러스(+)를 유지하고 있다. 2017년에는 3688억원에 달했고, 영업손실을 기록했던 2018년에도 1821억원을 기록했다.

| |

|

|

| ▲ 한진중공업 영업이익·금융비용/사진=미디어펜 |

한진중공업은 벌어들인 돈 대부분을 차입금 원리금을 갚는 데 썼다. 그동안 금융비용으로 매년 1000여억원을 지출했으며, 차입금도 한 해에 많게는 3000억원을 넘게 갚았다. 이에 총차입금은 2015년말 2조1775억원에서 2018년말 1조6715억원, 올해 3분기말 9509억원으로 꾸준히 감소했다. 차입금이 줄어든 것은 의미가 있지만, 빚을 갚느라 미래를 위한 신규 투자를 할 여력은 없었다.

한진중공업이 만들어 낸 영업이익과 현금흐름은 일종의 착시라는 지적도 있다. 상당 부분 부동산 매각에서 나온 이익과 현금이라는 것이다. 유동성 위기에 처한 한진중공업은 알짜 자산인 인천북항 배후부지를 쪼개 팔기 시작했다. 2015년 3356억원 상당을 매각했으며, 이후에도 2016년 457억원 상당, 2017년 1369억원 상당, 2019년 1995억원 상당을 팔았다. 재고자산인 용지로 분류된 인천북항 배후부지 매각은 한진중공업의 매출로 잡혔고, 매매차익은 영업이익에 반영됐다.

한진중공업은 용지 외에도 유형자산으로 잡힌 토지나 건물 등을 매각해 현금을 확보했고, 이 역시 차입금을 갚는데 소진됐다. 2017년 부산 다대포 공장 부지와 건물을 1600억원에 매각했으며, 지난해 신세계동서울PFV에 동서울터미널 부지와 건물을 4025억원에 팔았다.

| |

|

|

| ▲ 한진중공업 현금흐름·차입금 증감액/사진=미디어펜 |

현금흐름표상 한진중공업의 잉여현금흐름(영업활동 현금흐름 – 자본적지출)은 영업활동보다 크게 나타나고 있다. 자본적 지출보다 유·무형 자산 매각으로 확보한 현금이 더 많다는 것을 의미한다. 미래 더 많은 수익을 창출할 기회를 포기하고 당장 빚을 갚는 데 급급했다는 것을 알 수 있다.

한진중공업은 크게 조선부문과 건설부문을 영위하고 있다. 자산의 대부분은 조선부문에 있지만, 현재 매출비중은 조선이 31%, 건설이 52%로 건설부문에 치우쳐 있다. 조선부문에서는 지속적으로 손실이 발생하고 있고, 건설 부문의 이익으로 이를 메우고 있다.

그러나 한진중공업이 창출한 이익과 현금흐름이 상당 부분 자산 매각에서 나온 것이라고 본다면, 실제 수익창출 능력은 오히려 하락하고 있었다고 볼 수 있다는 게 전문가들의 지적이다. 더구나 이제는 팔 만한 부동산을 대부분 처분한 상황이라 자산 매각으로 차입금을 갚을 여지도 크게 줄어든 게 사실이다.

한 기업분석 관계자는 “한진중공업이 영도조선소를 이전하거나 조선업을 포기하지 않는 한 자산 매각을 통한 차입금 상환에는 한계가 있다”며 “조선업에서 경쟁력을 회복하기는 어려워 보이고, 결국 건설부문에서 실질적인 이익과 현금흐름을 창출하는 능력을 확보하는 게 숙제일 것”이라고 말했다.

[미디어펜=이동은 기자]

▶다른기사보기