[미디어펜=이동은 기자]두산건설의 최대주주 변경을 두고 국내 신용평가사들은 신용도에 미치는 영향은 제한적이라고 평가했다. 자금이 들어오면서 재무구조는 개선되지만, 향후 계열지원가능성이 약해지기 때문이다.

| |

|

|

| ▲ 두산건설 CI./사진=두산건설 제공 |

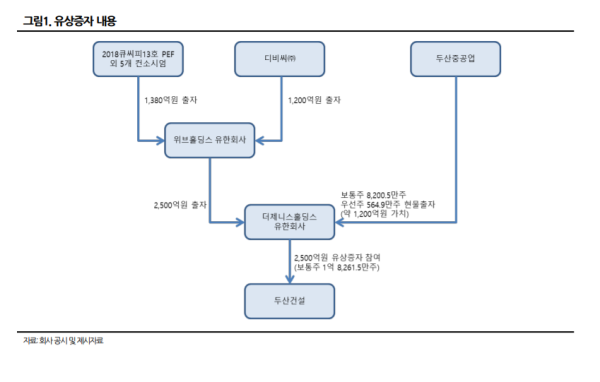

두산건설은 지난 19일 이사회에서 2500억원 규모의 제3자배정 유상증자를 결정했다. 이번 유상증자로 두산건설의 최대주주는 두산중공업에서 더제니스홀딩스 유한회사로 변경된다.

인수구조는 먼저 큐캐피탈파트너스가 보유한 ‘2018큐씨피13호 사모투자합자회사’ 등 6개의 경영참여형 사모집합투자기구가 1380억원, 두산그룹의 부동산 임대 및 관리회사 ‘디비씨’가 1200억원을 출자해 ‘위브홀딩스 유한회사’를 설립한다. 위브홀딩스 유한회사가 2500억원을 출자하고, 두산중공업이 약 1200억원 가치의 보통주와 우선주를 현물출자해 더제니스홀딩스 유한회사를 설립한다. 더제니스홀딩스 유한회사가 유상증자에 참여해 두산건설 지분 53.6%를 확보한다.

| |

|

|

| ▲ 두산건설 유상증자 내용./사진=나이스신용평가 보고서 캡쳐 |

신용평가사는 두산건설이 유상증자로 현금을 확보하면서 재무구조가 개선될 것으로 평가했다.

성태경 한국기업평가 수석연구원은 “유상증자 실시 후 부채비율이 9월말 429%에서 236%로 하락할 것으로 예상되는 등 전반적인 재무구조 개선될 것”이라며 “증자대금이 유입되면서 유동성위험도 완화돼 두산건설 자체신용도에 긍정적으로 작용할 것으로 보인다”고 설명했다.

나이스신용평가는 두산건설이 확보한 현금을 우발채무 해소에 사용할 것으로 전망했다. 올해 9월말 두산건설이 지급보증을 제공하고 있는 PF차입금은 3050억원이다. 삼척정상위브 현장 관련 150억원, 천안청당 현장 관련 PF차입금 1700억원, 용인삼가 현장 관련 1200억원 등이다. 삼척정상위브는 지난 14일 기준 분양률이 83.8%며, 나머지 현장은 아직 분양 전이다.

홍세진 나이스신용평가 수석연구원은 “유상증자로 확보한 현금을 우발채무 해소에 사용할 경우 상환부담이 높은 PF우발채무 위험이 상당수준 해소될 것으로 예상된다”면서도 “PF차입금 상환을 위해 시행사에 현금을 대여해주면 두산건설의 채권금액이 증가하고, 향후 분양 수준에 따라 대손비용이 발생할 수도 있다”고 밝혔다.

신용평가사는 두산건설의 재무구조 개선에도 신용등급에 미치는 영향은 제한적이라고 밝혔다. 자본규모 확충은 회사에 긍정적인 요인이지만, 두산건설이 두산그룹 소속에서 제외되면서 계열지원가능성이 약화되기 때문이다.

이에 따라 두산 계열에서 제외된 후의 수주물량 안정성, 사업경쟁력 등에 대한 모니터링이 필요하다고 지적했다.

성 수석연구원은 “두산건설의 본원적인 현금창출력 개선과 우발부채 부담 완화 여부 등을 모니터링할 계획이다”고 말했다.

[미디어펜=이동은 기자]

▶다른기사보기