2014년 발행한 4000억원 RCPS 중 잔여 2000억원 상환…자체 유동성으로는 부족

[미디어펜=이동은 기자]한화건설이 과거 재무구조 개선을 위해 발행한 상환전환우선주(RCPS) 잔여분의 상환 계획을 발표하면서 그 배경에 관심이 모이고 있다. 한화의 한화건설 흡수합병을 위한 포석이라는 분석도 나온다.

한화건설은 오는 27일 2000억원 규모의 상환전환우선주 95만6938주를 상환하겠다고 지난달 16일 공시했다.

| |

|

|

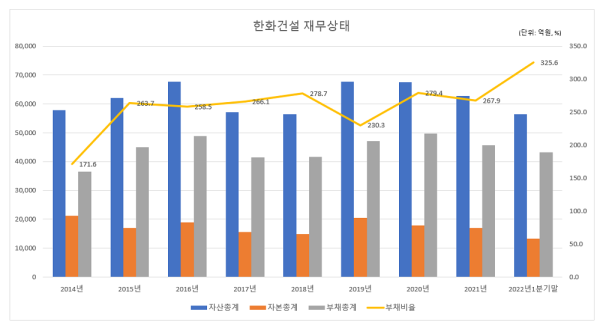

| ▲ 한화건설 재무 상태./자료=한화건설 사업보고서 |

이번에 상환하는 RCPS는 한화건설이 지난 2014년 재무구조 개선을 위해 레콘에 발행한 4000억원 규모 RCPS의 잔여분이다. 레콘은 한화건설 RCPS 인수를 위해 만들어진 특수목적회사(SPC)로 우리은행, 산업은행, 신한생명, 신한은행 등 여러 금융기관으로부터 4000억원을 조달했다.

한화건설이 당시 RCPS 발행에 나선 것은 주택사업 등 운전자본 투자의 부담이 커지고 차입금이 증가하는 등 재무구조가 악화되면서다. RCPS 발행 시 한화건설이 상환권을 보유하면서 RCPS는 재무제표상 자본으로 분류됐다. 이에 한화건설은 재무구조 개선 효과를 볼 수 있었다. 자본총계가 2013년 말 1조3392억원에서 2014년말 2조1268억원으로 늘어나면서 부채비율은 286%에서 172%로 크게 떨어졌다.

이후 한화건설은 2017년과 2020년 두 차례에 걸쳐 각각 47만 8394주(999억 8400만원), 47만 8468주(1000억원)를 상환했다. 남아있는 2000억원 규모의 95만 6938주를 이달 상환할 예정이다.

한화건설 관계자는 “내년도 상환도래 자금의 규모가 커서 상대적으로 금리가 높은 상환전환우선주(RCPS)를 조기상환해 일시상환의 부담을 낮추려고 한다”며 “현재 가용자금이 풍부하고 개발부문에서 안정적으로 현금을 창출하고 있어 상환에는 무리가 없다”고 밝혔다.

| |

|

|

| ▲ 한화건설 CI./사진=한화건설 제공 |

만기를 2년 앞두고 한화건설이 RCPS 조기상환에 나서면서 일각에서는 한화의 한화건설 흡수합병의 준비작업이라는 분석도 나온다. 한화건설의 유동성이 부족한 상황에서 굳이 지금 상환에 나설 이유가 없기 때문이다.

한화건설의 현금성자산은 지난해말 6517억원에서 1분기말 2020억원까지 떨어졌다. 매입채무와 미지급금, 차입금 상환에 보유현금을 소진하면서다. 이에 남아있는 현금 대부분을 RCPS 상환에 사용하기 부담스러울 것으로 보인다.

현금흐름이 줄어든 가운데 단기 상환 부담도 크다. 1분기 말 기준 한화건설이 1년 이내에 상환해야 하는 차입금 규모는 이자 비용을 포함해 1조1391억원이다.

한화건설이 잔여 RCPS 상환을 하기 위해서는 추가 자금 조달이 불가피한 가운데 모기업인 한화가 일시적으로 대여를 해줄 가능성도 제기된다.

1분기말 기준 한화건설의 지분은 보통주는 한화가 100% 가지고 있으며, 우선주는 한화가 42.3%, 레콘이 57.7%를 보유하고 있다. 레콘에 대한 우선주를 모두 상환하고 난 후 한화가 한화건설을 흡수합병하고 나면 한화의 대여금과 한화건설의 차입금도 사라지게 되는 셈이다.

또한 한화그룹에서 한화생명이 자본건전성 문제로 어려움을 겪고 있는만큼, 한화가 한화생명의 최대주주인 한화건설을 품게 되면 자본 조달, 지배구조 개편 등 다양한 셈법이 가능해진다.

한 기업분석 전문가는 “한화건설이 자체 보유 현금이나 현금 창출력으로 잔여 RCPS를 상환하기에는 역부족이기 때문에 추가 자금 조달이 필요해 보인다”며 “한화건설이 한화의 도움으로 RCPS를 상환하고 나면 외부 주주 없이 한화가 한화건설의 지분 100%를 보유하게 되기 때문에 이후 합병 등의 절차가 수월해질 것”이라고 말했다.

[미디어펜=이동은 기자]

▶다른기사보기