우오현 회장 일가 삼라마이다스, SM상선 구주 매출로 2000억원 확보·M&A 빅딜 기회 연기

1988년 삼라건설에서 시작된 SM그룹이 어느새 54개의 계열사를 거느리고 자산총액 10조원을 돌파하면서 재계 순위 38위에 이름을 올리고 있다. 우오현 회장의 진두지휘 아래 기업 인수·합병(M&A)을 바탕으로 성장해온 SM그룹의 히스토리와 당면한 과제를 짚어본다. <편집자주>

[진격의 SM그룹-⑥]SM상선 IPO 연기에 삼라마이다스 '아쉬움'

[미디어펜=이동은 기자]SM상선이 기업공개(IPO)를 철회하면서 삼라마이다스의 공격적인 M&A 행보에 차질이 빚어지는 것 아니냐는 우려가 나왔다. 삼라마이다스는 구주 매출로 대규모 자금을 확보해 인수합병 빅딜을 기대할 수 있었지만 아쉬움이 남게 됐다.

| |

|

|

| ▲ 미주노선 SM상하이 호 항해 모습./사진=SM그룹 제공 |

최근 호실적을 기록하고 있는 SM상선은 기업공개를 통해 6000억~8500억원의 자금을 확보할 예정이었다. 공모구조는 신주발행 50%, 구주매출 50%였다. SM상선은 신주 발행으로 미주 동안 노선에 투입할 대형선 2척, 아주 지역 서비스 확장을 위한 파나막스급 2척 등 신규 선박 발주에 2000억원, 신조 컨테이너 장비 제작에 약 607억원을 사용할 계획이었다.

그러나 이달 초 진행한 기관투자자 수요예측 결과 기대보다 저조한 성적표를 받아들이면서 상장 계획을 철회했다. 기관투자자들은 희망가격 밴드(1만8000원~2만5000원)보다 더 낮은 금액을 써낸 것으로 알려졌다.

SM그룹은 “해운업 수익성 개선에도 불구하고 해운시황 피크아웃에 대한 과도한 우려, 공모주 시장 수요 감소, 국내외 증시 우려로 적절한 가치 평가를 받지 못한 것 같다”고 말했다.

이번 상장 철회로 삼라마이다스는 약 2000억원에 달하는 자금 유입이 유보됐다. 대규모 빅딜을 추진할 수 있는 기회도 미뤄졌다.

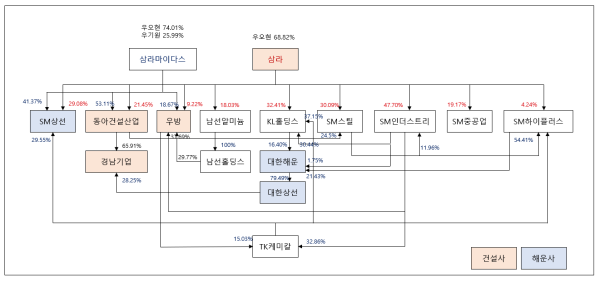

삼라마이다스는 SM상선의 지분 41.37%를 가지고 있는 최대주주다. 1015만3267주(20.28%)를 구주 매출로 내놓을 계획이었다. TK케미칼과 삼라도 각각 135만3768주, 541만5075주를 내놓았다. 공모가 희망밴드 하단 1만8000원 기준으로 삼라마이다스는 1828억원, 삼라는 975억원, TK케미칼은 244억원을 확보할 수 있었다.

| |

|

|

| ▲ SM그룹 지배구조./사진=미디어펜 |

특히 삼라마이다스가 주목을 받은 것은 우오현 회장과 아들 우기원 삼라마이다스 사내이사가 지분 100%를 들고 있는 지주사 격이기 때문이다. 삼라마이다스가 우기원 사내이사의 라도를 흡수합병하면서 우기원 사내이사는 SM상선 기업공개의 수혜를 두둑이 보게 될 것으로 기대됐다.

지난해말 삼라마이다스의 총자산 규모는 별도 기준 2387억원, 연결 기준 2936억원이다. 또 다른 지주사 격인 삼라의 총자산 규모는 별도 기준 6244억원, 연결 기준 1조147억원이다. 삼라에 비해 아직 삼라마이다스의 자산 규모가 작다.

SM상선이 성공적으로 상장을 마쳤다면 삼라마이다스는 총자산 규모에 달하는 약 2000억원의 자금을 확보해 대규모 인수합병에 속도를 낼 수 있었다. 또 지배구조·사업구조 재편, 차입금 상환, 배당 등으로 자금 활용이 가능했다.

삼라마이다스는 2019년부터 지코(236억원), 화진(250억원), 신촌역사(200억원)를 인수하면서 SM그룹 인수 주체로 떠오르고 있다. 그러나 모두 200억원대 규모의 소규모 인수합병으로 향후 우기원 사내이사로의 승계 작업을 고려하면 삼라마이다스는 몸집을 키울 수 있는 빅딜이 필요하다.

한 기업분석 전문가는 “삼라마이다스는 몸집을 불리기 위해 대규모 M&A를 위한 큰 자금이 필요했던 상황이지만, 계열사 자금을 동원하는 것은 한계가 있기 때문에 SM상선의 기업공개가 최적의 기회였다”며 “상장 철회로 당분간 SM그룹에서 대규모 빅딜은 나오기 어렵고 기존의 소규모 M&A가 지속될 것으로 보인다”고 말했다.

SM그룹은 시장 상황을 지켜보고 SM상선 상장을 재추진할 계획이다. SM상선은 상장 심사 통과 6개월 후인 내년 3월 말까지 수요예측을 다시 진행할 수 있다.

SM그룹은 “급하게 상장을 완료하기 보다 당분간 시장의 우려를 불식 시키고 시장을 면밀히 관찰해 공모시장 수요가 회복되는 적정 시점에 상장을 재추진할 것”이라고 말했다.

[미디어펜=이동은 기자]

▶다른기사보기